Dr.Ufuk ÖZDEMİR

Yeminli Mali Müşavir

Sor.Ort.Bağımsız Denetçi

|

ÖZET

Borçlunun mali yapısının bozulması ile, alacaklıların alacaklarını belli bir plana göre almaları konusunda kendi aralarında vardıkları ve mahkemece onaylanan anlaşma olarak ifade edilen konkordatodan feragat,

Hukuk Muhakemeleri Kanunu madde 307’de düzenlendiği üzere , davacının açmış olduğu Konkordato davasındaki talep sonucundan kısmen veya tamamen vazgeçmesidir.

Anahtar kelimeler; feragat, konkordato, borca batıklık, bilanço, bilirkişi , konkordato komiseri, SMMM, YMM, Aciz hali,3568,disiplin cezaları,iflas,tacir

JEL Sınıflandırması: M10, M40, M41,M42, K20, K35

|

Giriş:

28.02.2018 tarih,7101 sayılı kanunun 13.maddesi ile 2004 sayılı Kanunun 285 maddesi aşağıdaki şekilde değiştirilmiştir.

“ Borçlarını, vadesi geldiği hâlde ödeyemeyen veya vadesinde ödeyememe tehlikesi altında bulunan herhangi bir borçlu, vade verilmek veya tenzilat yapılmak suretiyle borçlarını ödeyebilmek veya muhtemel bir iflâstan kurtulmak için konkordato talep edebilir.

İflâs talebinde bulunabilecek her alacaklı, gerekçeli bir dilekçeyle, borçlu hakkında konkordato işlemlerinin başlatılmasını isteyebilir.

Yetkili ve görevli mahkeme; iflâsa tabi olan borçlu için 154 üncü maddenin birinci veya ikinci fıkralarında yazılı yerdeki, iflâsa tabi olmayan borçlu için yerleşim yerindeki asliye ticaret mahkemesidir.

Konkordato talebinde bulunan, Adalet Bakanlığı tarafından yürürlüğe konulan tarifede belirtilen konkordato gider avansını yatırmaya mecburdur. Bu durumda 12/1/2011 tarihli ve 6100 sayılı Hukuk Muhakemeleri Kanununun 114 üncü ve 115 inci maddeleri kıyasen uygulanır.”

Konkordato talebi ile amaçlanan iyileşmenin,geçici veya kesin mühletin sona ermesinden önce gerçekleştiğinin komiserin yazılı raporuyla mahkemeye bildirilmesi üzerine mahkemece resen, mühletin kaldırılarak konkordato talebinin reddine karar verilir. Bu karar, 288.madde uyarınca ilan edilir ve ilgili yerlere bildirilir.Aynı durum davacının konkordatodan feragat etmesi durumu için de geçerlidir.

Mahkeme, bu madde kapsamında geçici veya kesin mühletin kaldırılmasına karar vermeden önce borçlu ve varsa konkordato talep eden alacaklı ve alacaklılar kurulunu duruşmaya davet eder; diğer alacaklıları ise gerekli görürse dinleyebilir(İİK.m.291)

Bu hükümle ilgili bazı soruların cevaplanması gerecektir. Borçlunun mali durumunun düzelip düzelmediği hususu hangi kriterlere göre belirlenmelidir? Bu konuda borca batıklık halinin mi, yoksa aciz halinin mi ortadan kalkması gerekecektir? Daha da önemlisi borca batıklık veya aciz halinin ortadan kalktığı hangi ölçülere göre ve hangi yöntemle belirlenecektir. Komiserin ve alacaklılar kurulunun soyut nitelikteki görüşleri, bu konuda geçerli ve yeterli ispat ölçüsü mahiyetini taşımayacaktır.

Mahkemenin, gerek aciz halini ve gerekse borca batıklık olgusunu ciddi bir bilirkişi incelemesi sonucunda saptaması gerekir. Hatta daha öncesinde komiserin bu konuda çeşitli incelemeler yaptırarak elde edeceği mali belgeleri ve raporları ekinde mahkemeye sunması gerekir. Maddeye ilişkin hüküm gerekçesinde, bu konunun çözümünün kazai içtihatlara bırakıldığının belirtildiğini ifade etmekte fayda vardır. Tacirin feragatinin sonuçlarından birisi de iflasıdır.

BORCA BATIKLIK

Sermaye şirketleri bakımından; ortaklar sadece taahhüt etmiş oldukları sermaye için şirkete karşı sorumlu olduklarından yani şirket alacaklılarının temel teminatı şirket malvarlığı olduğundan sermayenin korunması ilkesi egemendir. Bu nedenle, kanun koyucu sermaye şirketlerinin sermaye kaybının düzeylerine bağlı olarak şirket organlarına çeşitli sorumluluklar yüklemiştir.

Sermaye kaybı oranlarına bağlı olarak alınması gerekli önlemler değişmekte olup bu tedbirlerin uygulanmasına ilişkin temel ilkeler Türk Ticaret Kanunu’nun 376. maddesinde düzenlenmiştir. Ayrıca, söz konusu maddenin uygulanması ilişkin konuları açıklığa kavuşturmak üzere “6102 Sayılı Türk Ticaret Kanununun 376’ncı Maddesinin Uygulanmasına İlişkin Usul ve Esaslar Hakkında Tebliğ” 14 Eylül 2018 tarihinde Resmi Gazete ’de yayımlanmıştır.

TTK’nin 376/1 ve 2. maddesinde iki tür sermaye kaybından bahsedilerek şirket yönetim organının ve genel kurulun yükümlükleri ile alınması gereken tedbirlerden bahsedilmiştir. Buna göre; Son yıllık bilançodan Sermaye ile kanuni yedek akçeler toplamının en az yarısının zarar sebebiyle karşılıksız kalması durumunda yönetim organının, genel kurulu hemen toplantıya çağırması ve bu genel kurula uygun gördüğü iyileştirici önlemleri sunması gerekmektedir. Bahsi geçen önlemler literatürde; sermaye artırımı, giderlerin azaltılması, başlamış bir yatırımın durdurulması, sermaye tamamen ödenmemiş ise geri kalan sermaye alacağının tahsili için çağrı yapılması, varlık satışı, pazarlama sisteminin değiştirilmesi gibi iyileştirici önlemlerden oluşmaktadır.

Diğer taraftan sermaye ile kanuni yedek akçeler toplamının üçte ikisinin zarar sebebiyle karşılıksız kaldığı anlaşıldığı takdirde, derhal toplantıya çağrılan genel kurul, sermayenin üçte biri ile yetinilmesine veya sermayenin tamamlanmasına karar vermediği takdirde şirket kendiliğinden sona erecektir.

Borca batık olma durumu, tebliğde şirket aktiflerinin borçlarını karşılayamaması olarak tanımlanmıştır. 376/Üçüncü fıkrası şirketin borca batık olması durumunda uygulanacak kuralları göstermektedir. “Borca batık olma” kavramı, şirket aktifleri yıllık bilânçoda olduğu gibi defter (iktisap) değerleriyle değil – fakat gerçek (olası satış değerleri) değerleriyle,değerlemeye tâbi tutulsalar bile alacaklıların, alacaklarını alamamaları, yani şirketin borç ve taahhütlerini karşılayamaması demektir. Borca batık durumda olmanın işaretleri, yıllık bilânçodan, aylık, üç aylık veya altı aylık hesap durumlarından, denetçinin, erken teşhis komitesinin raporlarından ve/veya yönetim ile yönetim kurulunun belirlemelerinden ortaya çıkabilir. Böyle işaretler varsa, yönetim kurulu hem işletmenin devamı esasına göre hem de aktiflerin olası satış değerleri üzerinden bir ara bilânço düzenletip denetçiye verir. İki bilânço çıkarılmasının çeşitli yararları vardır. Varlıkların olası satış değerlerine göre çıkarılan bilânço şirketin iflâsı için yönetim kurulunun mahkemeye başvurmasına gerek olup olmadığını ortaya koyar. İsviçre öğretisinde işletmenin devamı esasına göre bilançonun öncelikle çıkarılması gerektiği ileri sürülür.

Aktif ve pasiflerin işletmenin sürekliliğine göre değerlendirilmesi, faaliyetine devam edecek bir işletme esas alınarak değerlendirme yapılması demektir. Böyle bir değerlendirme işletmenin borca batık olma durumuna rağmen bazı olgular, beklentiler, etkisini yitiren sebepler dolayısıyla şirketin yaşama ümidinin var olup olmadığını ortaya koyar. Meselâ, bir şirketin kuruluşunun ilk yıllarında yaptığı yatırım dolayısıyla borca batık olmasına karşılık ileriki yıllarda kâr edilebileceği olasılığının yüksek olması dolayısıyla uzman bir işletmeci tarafından farklı değerlendirilebilir. Bu tür bir değerleme yatırımların sonuçlarını da hesaba katar.

İsviçre öğretisinde, “işletmenin sürekliliği değerinin dikkate alınmasının gereksiz olduğu, olası satış değerlerine göre çıkarılan bilânçonun işletmenin durumunu ortaya koyacağı eleştirisi yapılır. Bu iki bilançonun farklı sonuçlar vermesi, özellikle işletmenin sürekliliği esasına göre çıkarılan bilançonun olumlu, diğerinin olumsuz olması halinde nasıl karara varılacağının da bir sorun olduğu düşünülebilir. Üçüncü fıkra ara bilânçoların denetçi tarafından değerlendirilmesini şart koştuğundan gerçekçi olmayan beklentiler tehlikesinin bulunmadığı, bilançoları denetçinin tarafsızca yorumlayacağı, somut olaya göre üstün tutulması gerekeni belirleyeceği ve bu yönden ikinci bilânçonun yararlı sonuçlar verebileceği düşünülmüştür. Tasarı hükmünün İsviçre İcra ve İflâs Kanununun sistemine üstün olan tarafı burasıdır.

Ara bilânçoların incelenmesi ve değerlendirilmesi 397’nci ve devamı maddelerde öngörülen ve niteliği 400 üncü maddede belirtilmiş bulunan denetçi tarafından yapılır. Denetçinin incelemesini ve önerilerini yedi gün içinde vermesi şartı hükme özellikle konulmuştur. Çünkü yönetim bu rapora göre durumu mahkemeye bildirecek veya buna gerek görmeyecektir. Rapor mahkemenin kararlarına esas olur.

Hüküm, mahkemeye başvuru zorunluğunu ortadan kaldırabilecek bir yeniliği de içermektedir. Bu da, şirket alacaklılarından bazılarının, kendi alacaklarını, diğer alacaklıların alacaklarının sırasından sonraki sıraya gitmesini yazıyla kabul etmeleridir. Böyle bir taahhüt etkilerini iflâs halinde gösterir ve önceki alacaklar ödenmeden sona giden alacak garameye katılamaz. Bu taahhütlerin tutarı ara bilânço ile ortaya çıkan açığa eşitse, iflâs bildirimi zorunluğu yoktur. Başka bir deyişle, bu taahhütlerin tutarı, borca batıklığı ortadan kaldıracak düzeydeyse, kısa vadeli olmayıp süreklilik arz eder nitelikteyse ve taahhütlerin yerine getirilmesi güç şartlara bağlanmamış ise mahkemeye bildirimde bulunulmaz. İsv. BK 725 (2)’ye 1991 reformunda giren bu hükümle şirketin kurtarılabilmesi şansının artırılması amaçlanmıştır. Şirket alacaklılarının aynı zamanda şirketin pay sahibi olmaları halinde, bunlar iflâs ile erteleme seçeneğini değerlendireceklerdir. Erteleme belli bir takvim gününe bağlı değildir. En erken erteleme tarihi böyle bir taahhütte bulunmamış alacaklıların alacaklarının sona ermiş veya temin edilmiş olduğu tarihtir. Erteleme bir anlamda istekle sırada en sona giderek şirketi iflâstan kurtarma, ertelemenin son bulduğu tarihe kadar takas, mahsup ve takip yapmama anlamını taşır; yoksa alacaktan feragat edilmiş değildir. Bu beyan, zamanaşımına herhangi bir etkide bulunmaz. Şirketin borca batık bulunduğu şüphesini uyandıran işaretler varsa, yönetim organı, aktiflerin hem işletmenin devamlılığı esasına göre hem de muhtemel satış fiyatları üzerinden bir ara bilanço çıkartır. Yönetim organının 3, 6 veya 9 aylık dönem sonları itibariyle çıkarılan ara bilânço üzerinden aktiflerin şirket alacaklarını karşılamaya yetmediğine karar vermesi, sermayenin üçte biri ile yetinilmesine veya sermayenin tamamlanmasına yönelik tedbirleri almaması halinde şirketin iflası için mahkemeye başvurması gerekmektedir.

Halka açık şirketler bakımından kanunun 376. maddesinin ne şekilde uygulanacağına ilişkin usul ve esaslar Sermaye Piyasası Kurulu’nun 10.04.2014 tarih ve 11/352 sayılı kararında düzenlenmektedir. Ayrıca TTK’nin 378. maddesinde sermaye kaybı ve borca batıklık konusuna pay senetleri borsada işlem gören şirketlerde, yönetim kurulu, şirketin varlığını, gelişmesini ve devamını tehlikeye düşüren sebeplerin erken teşhisi, bunun için gerekli önlemler ile çarelerin uygulanması ve riskin yönetilmesi amacıyla, uzman bir komite kurmak, sistemi çalıştırmak ve geliştirmekle yükümlüdür. Bağımsız denetime tabi olup halka açık olmayan şirketler açısından ise denetçinin gerekli görmesi durumunda yazılı olarak yönetim kurulundan talebi ile derhal komitenin kurulması ve çalışmalarına başlaması gerekmektedir.

Tebliğde şirketlerin sermaye kaybı veya borca batık olma durumlarında 6102 sayılı Türk Ticaret Kanununun 88. maddesine göre hazırlanacak finansal tabloların esas alınacağı belirtilmiştir. Ayrıca finansal tabloların düzenlenmesinde ihtiyari olarak TMS uygulamasının tercih edilmesi halinde, bahsi geçen durum bu şekilde hazırlanan finansal tablolar üzerinden değerlendirilebileceği belirtilmiştir.

Bilindiği üzere Türk Ticaret Kanununun 88. maddesi uyarınca hangi işletmelerin TMS hükümlerine göre finansal rapor hazırlayacağı hususunda belirleme yetkisi Kamu Gözetimi, Muhasebe ve Denetim Standartlar Kurumu’na (KGK) verilmiştir. Finansal tablolarını TMS’na veya BOBİ FRS’ye uygun hazırlama zorunluluğu getirilen şirketler sermaye kaybı veya borca batık olma durumlarını bu finansal tablolara göre, finansal tablolarını TMS veya BOBİ FRS’ye uygun hazırlama zorunluluğu olmayan şirketlerin ihtiyari olarak TMS veya BOBİ FRS uygulamasını tercih etmesi halinde, şirketler sermaye kaybı veya borca batık olma durumuna ilişkin değerlendirme bu şekilde hazırlanan finansal tablolar üzerinden yapılabilecektir.

Finansal tabloların hazırlanmasında TMS veya BOBİ FRS’ye uygun olarak hazırlama zorunluluğu getirilmeyen şirketler 213 sayılı VUK hükümlerine göre hazırlayacakları bilanço üzerinden sermaye kaybı veya borca batık durumda olup olmadıklarını belirleyeceklerdir. KGK tarafından 19.09.2018 tarihli Resmi Gazete ’de yayınlanan Kurul Kararına göre bağımsız denetime tabi olmayan şirketlerde isterlerse finansal tabloların hazırlanmasında isteğe bağlı olarak TMS/TFRS ya da BOBİ FRS’yi uygulayabileceklerdir.

VUK hükümlerine göre hazırlanan bilançolarda genel olarak aktifte yer alan stoklar (hammadde, mamul, emtia vb.) değer düşüklüğü testine tabi tutulmadan (değeri düştüğü halde takdir komisyonu kararı alınmadan) maliyet bedeli ile bilançoya yansıtılmakta, pasifte ise kıdem tazminatı ve izin ücret karşılıkları, dava karşılıkları vb. yükümlülükler yer almadığı gibi söz konusu varlık ve yükümlülüklere ilişkin gider ve zararların dönem kar/zararına ve dolayısı ile Öz kaynaklara etkisi raporlanmamaktadır.

TMS/TFRS veya BOBİ FRS kuralları gereği hazırlanacak finansal tablolarda ise uygulanan finansal tablo setine göre yukarıda yer alan değerleme ve karşılıkların dikkate alınmasının yanı sıra TMS/TFRS açısından bir üretim şirketinde fabrika binası veya üretim makinaları ile ilgili yeniden değerleme modeli seçilmesinin varlıklarda oluşacağı artış veya azalışın borca batıklık durumunun belirlenmesine ilişkin hesaplamalar üzerindeki etkisi, daha birçok sınıflandırma veya değerleme farklarının olması hazırlanacak bilançolar arasındaki önemli farklar arasında yer almaktadır. Hal böyle olmakla birlikte şirket yönetim organı tarafından hazırlanacak finansal tablonun TTK’nun 515. maddesinde açıklanan dürüst resim ilkesine uygun olması daima öncelikli olmalıdır.

Diğer bir önemli husus da tebliğdeki geçici madde ile 01/01/2023 tarihine kadar, Kanunun 376’ncı maddesi kapsamında sermaye kaybı veya borca batık olma durumuna ilişkin yapılan hesaplamalarda, henüz ifa edilmemiş yabancı para cinsi yükümlülüklerden doğan kur farkı zararları dikkate alınmayabileceğine ilişkin yapılan düzenleme olmuştur. Tebliğde kur farkı zararının ne şekilde hesaplanacağı belirlenmemiştir.

YARGITAY KARARLARI AÇISINDAN BORCA BATIKLIK KAVRAMI

Önceden sadece iflasın ertelenmesi kurumu için istenilen borca batıklık 13.5.2018 tarihli resmi gazete yayınlanan 7101 sayılı kanun ile Konkordato hükümlerine göre birçok değişiklik yapılmıştır. Yeni uygulamada Konkordato açısından da şirketin borca batık durumda olup olmadığının tespiti istenmiştir. Borca batıklık durumunun diğer kavramlardan farkı bulunmaktadır.

Aciz hali; borçlunun ödeme araçlarından yoksunluğu nedeni ile derhal ödenmesi gereken para borçlarını muaccel olsun olmasın şirketin bütün borçlarını karşılamaya yetmemesi bir nevi borç ödeme konusundaki iktidarsızlığıdır.

Borca batıklık ise; borçlunun malvarlığındaki aktif değerler toplamının, pasif değerler toplamını karşılamaması durumudur.

Bu durum Yargıtay 19.Hukuk Dairesinin 2006/596 E.2637 sayılı kararında “Limited Şirketin borca batık durumda olmadığı, nakit sıkıntısı bulunduğu belirtilmiştir. Aciz halinde bulunmak iflasın ertelenmesine karar verilebilmesi için yeterli değildir” şeklinde açıklanmıştır.

Bir diğer konu, sermayenin 2/3 lük kısmının karşılıksız kalması durumudur. Bu konuda da Yargıtay 19.Hukuk Dairesinin 2008/7564 E.2008/8839 sayılı kararında “Borca batıklık sermaye şirketinin aktiflerinin borçlarını ödemeye yetmemesi durumudur. Sermayesinin 2/3’ünün karşılıksız kalması şirketin borca batık durumda olduğunu göstermez” yönündedir.

BORCA BATIKLIK BİLANÇOSUNUN TANZİMİNDE USUL VE ESASLAR

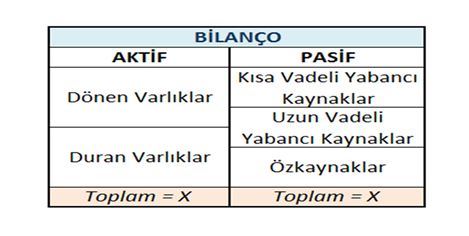

ÖNCELİKLE BİLANÇO NEDİR?

Bilanço, bir işletmenin belirli bir tarihte sahip olduğu varlıklar ile bu varlıkların sağlandığı kaynakları likit olandan likit olmayana doğru gösteren mali tablodur. Bilanço biçimlerine ve kapsamlarına göre bölümlendirilebilir. Biçimlerine göre bilanço tipleri, hesap tipi ve rapor tipi bilanço olmak üzere ikiye ayrılır (Çabuk, Lazol;1998, s.7).

Hesap Tipi Bilanço; bu tip bilançoda aktif ve pasif kalemler muhasebede kullanılan hesap çizelgesine karşılıklı olarak yazılarak düzenlenir.

Rapor Tipi Bilanço; bu tip bilanço, aktif ve pasif kalemlerin alt alta yazılmasıyla oluşturulur. Rapor tipi bilanço, bir işletmenin birden fazla yıla ait bilanço rakamlarını yan yana yazarak karşılaştırma fırsatı verdiğinden, analiz amacıyla kullanılmaya daha elverişlidir.

Kapsamına göre bilançolar ise özet bilanço tipi ve ayrıntılı bilanço tipi olmak üzere ikiye ayrılır. Bunlar aşağıdaki şekilde açıklanır:

Özet Bilanço; bu tip bilanço genel olarak hesap gruplarını ve tutarlarını gösterir.

Ayrıntılı Bilanço Tipi; bu tip bilanço, hesap grupları yanında her hesap grubunda yer alan hesapları da gösterir.

Mali durum tablosu adı da verilen bilanço, bir işletmenin belirli bir zaman dilimindeki mali durumunu raporlar. Bilançonun unsurları, varlıklar, yükümlülükler (borçlar), öz kaynaklardan oluşur. Bunlar bilanço eşitliğinin unsurları olarak da bilinir.

Bilançonun aktif (varlıklar) toplamı ile pasif (kaynaklar) toplamı her zaman birbirine eşit olmalıdır.

Temel Muhasebe Denklemi denilen bu eşitlik aşağıdaki gibi ifade edilir.

|

AKTİF (VARLIKLAR) = PASİF (KAYNAKLAR)

|

|

Mevcutlar + Alacaklar = Yabancı Kaynaklar + Özkaynaklar

|

|

Dönen Varlıklar + Duran Varlıklar = Kısa Vadeli Yabancı Kaynaklar + Uzun Vadeli Yabancı

Kaynaklar + Özkaynaklar

|

İşletmenin sermayesinin hesaplanabilmesi aşağıdaki gibidir.

Sermaye = Varlıklar - (Kısa Vadeli Yabancı Kaynaklar + Uzun Vadeli Yabancı Kaynaklar) Bilançoya şekil olarak bakıldığında dört bölüm bulunmaktadır.

- Bilanço başlığı,

- Aktif tarafı,

- Pasif tarafı,

- Bilanço dipnotları.

Bilanço Başlığı: Bilanço başlığında bulunması gereken üç önemli unsur; işletmenin adı veya unvanı, bilanço kelimesi ve bilanço tarihi.

Aktif: Bilançonun sol tarafında, işletmenin varlıklarını (mevcutlarını ve alacaklarını) gösteren kısımdır (100-299 arası hesaplar).

Pasif: Bilançonun sağ tarafında, işletmenin kaynaklarını (sermayesini ve borçlarını) gösteren kısımdır (300-599 arası hesaplar).

Bilanço Dipnotları: Bilançonun daha iyi anlaşılıp yorumlanabilmesi için gerekli açıklamaların yapıldığı bölümdür.

Bilançonun Aktifinde Yer Alan Varlıklara İlişkin İlkeler:

- İşletmenin bir yıl içinde paraya dönüşebilecek değerleri dönen varlık grubunda, bir yıldan fazla sürede paraya çevrilecek değerler duran varlıklar grubunda yer almalıdır.

- Vadesi bir yılın altına düşen duran varlıklar dönen varlık grubuna aktarılmalıdır.

- Değeri düşen varlıklara mutlaka karşılık ayrılmalıdır.

- Vadeli alacaklar bilanço tarihindeki değerine indirgenmelidir.

- Birikmiş amortismanlar bilânçoda gösterilmelidir.

- Alacaklar özelliklerine göre ayrılmalıdır.

- Kesin olmayan alacaklar için tahakkuk yapılmamalıdır. Bilançonun Pasifinde Yer Alan Kaynaklara İlişkin İlkeler:

- Kısa ve uzun vade ayırımında bir yıl ölçüt olarak alınmalıdır.

- Vadesi bir yılın altına düşen borçlar kısa vadeli yabancı kaynaklara aktarılmalıdır.

- Tüm borçlar gösterilmelidir.

- Vadeli borçlar bilânço tarihindeki değerine indirgenmelidir.

- Borçlar özelliklerine göre ayrılmalıdır.

Bilançonun Pasifinde Yer Alan Öz kaynaklara İlişkin İlkeler:

- Öz kaynaklar, sermayedarların haklarını göstermelidir.

- Sermaye payları özelliklerine göre gösterilmelidir.

- Azalan öz kaynak belirtilmelidir.

- Öz kaynak net gösterilmelidir.

- Zarar öz kaynaklardan indirilmelidir.

Sermaye yedekleri gelir olarak gelir tablosuna alınmamalıdır.

Aktif Taraf: Aktif tarafta işletmenin varlıklarının(mevcutlarının ve alacaklarının) bulunduğu kısımdır.

Dönen varlıklar: Bir mali yıl içerisinde nakde dönebilecek veya cari yıl içinde fayda sağlayacak varlıklardır. Nakit para, bankadaki para, çekler, senetler, stoklar, ticari mallar, indirilecek KDV vs. dönen yani cari varlıklardır.

Dönen varlıklar aşağıdaki hesap gruplarına ayrılmıştır:

10-Hazır Değerler

11-Menkul Kıymetler

12-Ticari Alacaklar

13-Diğer Alacaklar

15-Stoklar

17-Yıllara Yaygın İnşaat ve Onarım Maliyetleri

18-Gelecek Aylara Ait Giderler ve Gelir Tahakkukları

19-Diğer Dönen Varlıklar

10-Hazır Değerler: İşletmenin kasasında veya bankada bulunan paralar ile likiditesi (paraya çevrileme kolaylığı) yüksek olan değerler bu grupta yer alır. Hazır Değerler hesap grubunda aşağıdaki hesaplar yer alır:

100 Kasa Hesabı

101 Alınan Çekler Hesabı

102 Bankalar Hesabı

103 Verilen Çekler Ve Ödeme Emirleri Hesabı (-)

108 Diğer Hazır Değerler Hesabı

11-Menkul Kıymetler: Faiz geliri, kâr payı ya da değer artışından faydalanmak amacı ile hisse senedi, tahvil ve benzeri menkul kıymetlerin alınması ve izlenmesi için kullanılan hesaplar bu grupta yer alır. Menkul kıymetler hesap grubunda aşağıdaki hesaplar yer alır:

110 Hisse Senetleri Hesabı

111 Özel Kesim Tahvil Senet ve Bonoları Hesabı

112 Kamu Kesimi Tahvil Senet ve Bonoları Hesabı

118 Diğer Menkul Kıymetler Hesabı

119 Menkul Kıymetler Değer Düşüklüğü Karşılığı Hesabı (-)

12-Ticari Alacaklar: Bir mal satışı, hizmet yapılması ya da borç verilmesi karşılığı ortaya çıkan bedeli isteme hakkına alacak denir. Ticari alacaklar grubu hem dönen varlıklar hem de duran varlıklar içerisinde bulunur. Burada alacağın vadesi önemlidir. Ticari işlemler sonucu ortaya çıkan ve bir yıl içinde paraya çevrilmesi beklenen alacaklar dönen varlıklar grubunda, tahsili bir yıldan uzun sürecek olanlar duran varlıklar grubu içinde yer alır. Ticari alacaklar hesap grubunda aşağıdaki hesaplar yer alır:

120 Alıcılar Hesabı

121 Alacak Senetleri Hesabı

122 Alacak Senetleri Reeskontu Hesabı (-)

124 Kazanılmamış Finansal Kiralama Faiz Gelirleri Hesabı (-)

126 Verilen Depozito ve Teminatlar Hesabı

127 Diğer Ticari Alacaklar Hesabı

128 Şüpheli Ticari Alacaklar Hesabı

129 Şüpheli Ticari Alacaklar Karşılığı Hesabı (-)

13-Diğer Alacaklar: Herhangi bir ticari nedene dayanmayan ve en fazla bir yıl içinde tahsil edilmesi düşünülen senetli ve senetsiz alacaklar bu grupta incelenir. Diğer alacaklar hesap grubunda aşağıdaki hesaplar yer alır:

131 Ortaklardan Alacaklar Hesabı

132 İştiraklerden Alacaklar Hesabı

133 Bağlı Ortaklıklardan Alacaklar Hesabı

135 Personelden Alacaklar Hesabı

136 Diğer Çeşitli Alacaklar Hesabı

137 Diğer Alacak Senetleri Reeskontu Hesabı (-)

138 Şüpheli Diğer Alacaklar Hesabı

139 Şüpheli Diğer Alacaklar Karşılığı Hesabı (-)

15-Stoklar: Satmak, üretim ya da diğer işletme faaliyetlerinde kullanmak veya tüketmek için alınan stoklar bu grupta incelenir. Bir yıl içinde tüketilmesi düşünülen varlıklardır. Stoklar hesap grubunda aşağıdaki hesaplar yer alır:

150 İlk Madde ve Malzeme Hesabı

151 Yarı Mamuller Üretim Hesabı

152 Mamuller Hesabı

153 Ticari Mallar Hesabı

157 Diğer Stoklar Hesabı

158 Stok Değer Düşüklüğü Karşılığı Hesabı (-)

159 Verilen Sipariş Avansları Hesabı

17-Yıllara Yaygın İnşaat ve Onarım Maliyetleri: Bu hesap grubu birden fazla muhasebe dönemine sarkan taahhüt işleri nedeniyle inşaat işletmeleri tarafından kullanılır. Yıllara Yaygın İnşaat ve Onarım Maliyetleri hesap grubunda aşağıdaki hesaplar yer alır:

170-177 Yıllara Yaygın İnşaat ve Onarım Maliyetleri

179 Taşeronlara Verilen Avanslar

18-Gelecek Aylara Ait Giderler ve Gelir Tahakkukları: Bu hesap grubu içinde bulunulan dönemde ortaya çıkan ancak gelecek aylara ait olan giderler ile bulunan döneme ait olup kesin borç kaydı sonra yapılacak olan gelirlerden oluşur. Gelecek Aylara Ait Giderler ve Gelir Tahakkukları hesap grubunda aşağıdaki hesaplar yer alır:

180 Gelecek Aylara Ait Giderler Hesabı

181 Gelir Tahakkukları Hesabı

19-Diğer Dönen Varlıklar: Bir yıl içinde işlem görecek olan, buraya kadar değinilmeyen dönen varlıklar bu grupta yer alır. Diğer dönen varlıklar hesap grubunda aşağıdaki hesaplar yer alır:

190 Devreden KDV Hesabı

191 İndirilecek KDV Hesabı

192 Diğer KDV Hesabı

193 Peşin Ödenen Vergi ve Fonlar Hesabı

195 İş Avansları Hesabı

196 Personel Avansları Hesabı

197 Sayım ve Tesellüm Noksanları Hesabı

198 Diğer Dönen Varlıklar Hesabı

199 Diğer Dönen Varlıklar Karşılığı Hesabı(-)

Duran Varlıklar: Bir mali yıl içinde nakde dönemeyecek veya sağladığı yarar sonraki dönemlere sarkan varlıklardır. Bu duran varlıklar maddi (demirbaşlar, binalar vs.) olabileceği gibi maddi olmayan (isim hakkı vs.) soyut varlıklar da olabilir.

Duran varlıklar aşağıdaki hesap gruplarına ayrılmıştır:

22-Ticari Alacaklar

23-Diğer Alacaklar

24-Mali Duran Varlıklar

25-Maddi Duran Varlıklar

26-Maddi Olmayan Duran Varlıklar

27-Özel Tükenmeye Tabi Varlıklar

28-Gelecek Yıllara Ait Giderler ve Gelir Tahakkukları

29-Diğer Duran Varlıklar

22-Ticari Alacaklar: Bir yıldan daha uzun vadeli senetli ve senetsiz alacaklar bu hesap grubunda yer alır. Ticari alacaklar hesap grubunda aşağıdaki hesaplar yer alır:

220 Alıcılar Hesabı

221 Alacak Senetleri Hesabı

222 Alacak Senetleri Reeskontu Hesabı (-)

224 Kazanılmamış Finansal Kiralama Faiz Gelirleri Hesabı (-)

226 Verilen Depozito ve Teminatlar Hesabı

229 Şüpheli Ticari Alacaklar Karşılığı Hesabı (-)

23-Diğer Alacaklar: İşletmenin ticari olmayan işlemleri sonucu ortaya çıkan ve bir yıldan uzun vadeli alacakların oluşturduğu hesap grubudur. Diğer alacaklar hesap grubunda aşağıdaki hesaplar yer alır:

231 Ortaklardan Alacaklar Hesabı

232 İştiraklerden Alacaklar Hesabı

233 Bağlı Ortaklıklardan Alacaklar Hesabı

235 Personelden Alacaklar Hesabı

236 Diğer Çeşitli Alacaklar Hesabı

237 Diğer Alacak Senetleri Reeskontu Hesabı (-)

239 Şüpheli Diğer Alacaklar Karşılığı Hesabı (-)

24-Mali Duran Varlıklar: Uzun vadeli amaçlarla veya yasal zorunluluklar nedeniyle elde tutulan ya da bir yıllık süre içinde paraya dönüşmeyecek menkul kıymetler bu grupta izlenir. Mali duran varlıklar hesap grubunda aşağıdaki hesaplar yer alır:

240 Bağlı Menkul Kıymetler Hesabı

241 Bağlı Menkul Kıymetler Değer Düşüklüğü Karşılığı Hesabı (-)

242 İştirakler Hesabı

243 İştiraklere Sermaye Taahhütleri Hesabı (-)

244 İştiraklere Sermaye Payları Değer Düşüklüğü Karşılığı Hesabı (-)

245 Bağlı Ortaklıklar Hesabı

246 Bağlı Ortaklıklara Sermaye Taahhütleri Hesabı (-)

247 Bağlı Ortaklıklar Sermaye Payları Değer Düşüklüğü Karşılığı Hesabı (-)

248 Diğer Mali Duran Varlıklar Hesabı

249 Diğer Mali Duran Varlıklar Karşılığı Hesabı (-)

25-Maddi Duran Varlıklar: İşletme faaliyetlerinde kullanılmak üzere edinilen ve tahmini kullanma süresi bir yıldan fazla olan varlıklar bu hesap grubunda izlenir. Bir varlığın maddi duran varlık olması için bazı şartları taşıması gerekir.

- Maddi bir yapıda olmalıdır.

- İşletmeye ait ve işletme faaliyetlerinde kullanmak için alınmış olmalıdır.

- Kullanımı boyunca satışı düşünülmemelidir.

- Kullanım ömrü bir yıldan fazla olmalıdır.

Maddi duran varlıklar hesap grubunda aşağıdaki hesaplar yer alır:

250 Arazi ve Arsalar Hesabı

251 Yer Altı ve Yer Üstü Düzenleri Hesabı

252 Binalar Hesabı

253 Tesis, Makine ve Cihazlar Hesabı

254 Taşıtlar Hesabı

255 Demirbaşlar Hesabı

256 Diğer Maddi Duran Varlıklar Hesabı

257 Birikmiş Amortismanlar Hesabı (-)

258 Yapılmakta Olan Yatırımlar Hesabı

259 Verilen Sipariş Avansları Hesabı

26-Maddi Olmayan Duran Varlıklar: Fiziksel bir varlığı olmayan, işletmenin yararlandığı kullanımı sonucu gelirlerde artış meydana getiren şerefiye, haklar ve özel maliyetler bu hesap grubunda izlenir. Bu varlıklar ya bir bedel karşılığı elde edilir ya da işletme çalışmaları sonucu ortaya çıkar. Maddi olmayan duran varlıklar hesap grubunda aşağıdaki hesaplar yer alır:

260 Haklar Hesabı

261 Şerefiye Hesabı

262 Kuruluş ve Örgütlenme Giderleri Hesabı

263 Araştırma ve Geliştirme Giderleri Hesabı

264 Özel Maliyetler Hesabı

267 Diğer Maddi Olmayan Duran Varlıklar Hesabı

268 Birikmiş Amortismanlar Hesabı (-)

269 Verilen Avanslar Hesabı

27-Özel Tükenmeye Tabi Varlıklar: Belli bir rezervin kullanılması için yapılan ve rezervin tükenmesi ile değerini yitirecek olan giderler bu hesap grubunda izlenir. Örneğin bir maden çıkarmak için birçok arama, hazırlık ve geliştirme faaliyeti yapılır. Ancak yapılan harcamaların yararı oradan çıkarılacak maden miktarı ile sınırlıdır. Bu nedenle bu tür harcamalar özel tükenmeye tabidir. Özel tükenmeye tabi varlıklar hesap grubunda aşağıdaki hesaplar yer alır:

271 Arama Giderleri

272 Hazırlık ve Geliştirme Giderleri

277 Diğer Özel Tükenmeye Tabi Varlıklar

278 Birikmiş Tükenme Payları (-)

279 Verilen Avanslar

28-Gelecek Yıllara Ait Giderler ve Gelir Tahakkukları: İçinde bulunulan dönemde ortaya çıkan ancak gelecek yıllara ait olan giderler ile faaliyet dönemine ait olup kesin borç kaydı ya da tahsili sonraki yıllarda yapılacak gelirler bu grupta yer alır. Gelecek Yıllara Ait Giderler ve Gelir Tahakkukları hesap grubunda aşağıdaki hesaplar yer alır:

280 Gelecek Yıllara Ait Giderler Hesabı

281 Gelir Tahakkukları Hesabı

29-Diğer Duran Varlıklar: Buraya kadar incelenen duran varlıkların kapsamına girmeyen diğer duran varlıklar bu hesap grubunda incelenir. Bu grupta yer alan hesaplar şunlardır:

291 Gelecek Yıllarda İndirilecek KDV Hesabı

292 Diğer KDV Hesabı

293 Gelecek Yıllar İhtiyacı Stoklar Hesabı

294 Elden Çıkarılacak Stoklar ve Maddi Duran Varlıklar Hesabı

295 Peşin Ödenen Vergi ve Fonlar Hesabı

297 Diğer Çeşitli Duran Varlıklar Hesabı

298 Stok Değer Düşüklüğü Karşılığı Hesabı (-)

299 Birikmiş Amortismanlar Hesabı

Pasif Tarafı: İşletmenin kaynaklarını(sermayesi ve borçları) gösteren taraftır.

Kısa Vadeli Yabancı Kaynaklar

Kısa vadeli yabancı kaynaklar aşağıdaki hesap gruplarına ayrılmıştır.

30-Mali Borçlar

32-Ticari Borçlar

33-Diğer Borçlar

34-Alınan Avanslar

35-Yıllara Yaygın İnşaat ve Onarım Hak Edişleri

36-Ödenecek Vergi ve Diğer Yükümlülükler

37-Borç ve Gider Karşılıkları

38-Gelecek Aylara Ait Gelirler ve Gider Tahakkukları

39-Diğer Kısa Vadeli Yabancı Kaynaklar

30-Mali Borçlar: İşletme tüm faaliyetlerini kendi öz kaynakları ile yürütemeyeceği için borçlanmalara ihtiyaç duyabilir. Kredi kuruluşları ya da piyasalardan sağlanan ve en fazla bir yıl içinde geri ödenecek olan borçların anapara, taksit ve faizleri mali borçlar hesap grubunda izlenir. Mali borçlar hesap grubunda aşağıdaki hesaplar yer alır:

300 Banka Kredileri Hesabı

303 Uzun Vadeli Kredilerin Anapara Taksitleri ve Faizleri Hesabı

304 Tahvil Anapara, Borç, Taksit ve Faizleri Hesabı

305 Çıkarılmış Bonolar ve Senetler Hesabı

306 Çıkarılmış Diğer Menkul Kıymetler Hesabı

308 Menkul Kıymetler İhraç Farkı Hesabı (-)

309 Diğer Mali Borçlar Hesabı

32-Ticari Borçlar: İşletmenin ticari işlemleri sonucu ortaya çıkan, bir yıla kadar vadeli senetli ve senetsiz borçlar bu hesap grubunda yer alır. Ticari borçlar hesap grubunda aşağıdaki hesaplar yer alır:

320 Satıcılar Hesabı

321 Borç Senetleri Hesabı

322 Borç Senetleri Reeskontu Hesabı (-)

326 Alınan Depozito ve Teminatlar Hesabı

329 Diğer Ticari Borçlar Hesabı

33-Diğer Borçlar: İşletmenin ticari işlemleri dışında ortaya çıkan senetli veya senetsiz borçlar bu hesap grubunda yer alır. Diğer borçlar hesap grubunda aşağıdaki hesaplar yer alır:

331 Ortaklara Borçlar Hesabı

332 İştiraklere Borçlar Hesabı

333 Bağlı Ortaklıklara Borçlar Hesabı

335 Personele Borçlar Hesabı

336 Diğer Çeşitli Borçlar Hesabı

337 Diğer Borç Senetleri Reeskontu Hesabı (-)

34-Alınan Avanslar: Çeşitli nedenler ile üçüncü kişilerden alınan kısa vadeli avansların izlendiği hesap grubudur. Alınan avanslar hesap grubunda aşağıdaki hesaplar yer alır:

340 Alınan Sipariş Avansları Hesabı

349 Alınan Diğer Avanslar Hesabı

35-Yıllara Yaygın İnşaat ve Onarım Hak Edişleri: İnşaat işi yapan işletmelerin üstlendiği işlerden, tamamladıkları iş karşılığı aldıkları hak edişler bu hesap grubunda izlenir. Yıllara Yaygın İnşaat ve Onarım Hak Edişleri hesap grubunda aşağıdaki hesaplar yer alır:

350-358 Yıllara Yaygın İnşaat ve Onarım Hak Ediş Bedelleri Hesabı

36-Ödenecek Vergi ve Diğer Yükümlülükler: İşletmenin mükellef veya vergi sorumlusu sıfatı ile ödeyeceği vergi, resim, harç, sigorta primi, sendika aidatı vb. borçların izlendiği hesaplar bu grupta yer alır. Ödenecek Vergi ve Diğer Yükümlülükler hesap grubunda aşağıdaki hesaplar yer alır:

360 Ödenecek Vergi ve Fonlar Hesabı

361 Ödenecek Sosyal Güvenlik Kesintileri Hesabı

368 Vadesi Geçmiş, Ertelenmiş veya Taksitlendirilmiş Vergi ve Diğer Yükümlülükler Hesabı

369 Ödenecek Diğer Yükümlülükler Hesabı

37-Borç ve Gider Karşılıkları: Bilanço tarihi itibarıyla ortaya çıkan, ancak tutarı ve tahakkuk zamanı kesin olarak bilinmeyen kısa vadeli borç ve giderler bu grupta yer alır. Borç ve Gider Karşılıkları hesap grubunda aşağıdaki hesaplar yer alır:

370 Dönem Kârı Vergi ve Diğer Yasal Yükümlülük Karşılıkları Hesabı

371 Dönem Kârının Peşin Ödenen Vergi ve Diğer Yükümlülükleri Hesabı (-)

372 Kıdem Tazminatı Karşılığı Hesabı

373 Maliyet Giderleri Karşılığı Hesabı

379 Diğer Borç ve Gider Karşılıkları Hesabı

38-Gelecek Aylara Ait Gelirler ve Gider Tahakkukları: Bulunan dönemde ortaya çıkan ancak gelecek aylara ait olan gelirler ile bulunan döneme ait olup gelecek aylarda ödenecek giderler bu hesap grubunda yer alır. Gelecek Aylara Ait Gelirler ve Gider Tahakkuklar hesap grubunda aşağıdaki hesaplar yer alır:

380 Gelecek Aylara Ait Gelirler Hesabı

381 Gider Tahakkukları Hesabı

39-Diğer Kısa Vadeli Yabancı Kaynaklar: Yukarıda yer alan yabancı kaynaklar arasında yer almayan diğer kısa vadeli yabancı kaynaklar bu hesap grubunda yer alır. Diğer Kısa Vadeli Yabancı Kaynaklar hesap grubunda aşağıdaki hesaplar yer alır:

391 Hesaplanan KDV Hesabı

392 Diğer KDV Hesabı

393 Merkez ve Şubeler Cari Hesabı

397 Sayım ve Tesellüm Fazlalıkları Hesabı

399 Diğer Çeşitli Yabancı Kaynaklar Hesabı

Uzun Vadeli Yabancı Kaynaklar

Uzun Vadeli Yabancı Kaynaklar: İşletmenin bir yıldan daha uzun vadeli almış olduğu borçlar bu bölümde yer alır. Uzun vadeli yabancı kaynaklar hesap grubundaki hesap kodlarının hepsi 4 ile başlamaktadır.

Uzun vadeli yabancı kaynaklar aşağıdaki hesap gruplarına ayrılmıştır.

40-Mali Borçlar

42-Ticari Borçlar

43-Diğer Borçlar

44-Alınan Avanslar

47-Borç ve Gider Karşılıkları

48-Gelecek Yıllara Ait Gelirler ve Gider Tahakkukları

49-Diğer Uzun Vadeli Yabancı Kaynaklar

40-Mali Borçlar: Bir yıldan uzun vadeli alınan krediler ve ihraç edilen menkul kıymetler bu grupta yer alır. Mali borçlar hesap grubunda aşağıdaki hesaplar yer alır:

400 Banka Kredileri Hesabı

405 Çıkarılmış Tahviller Hesabı

407 Çıkarılmış Diğer Menkul Kıymetler Hesabı

408 Menkul Kıymetler İhraç Farkı Hesabı (-)

409 Diğer Mali Borçlar Hesabı

42-Ticari Borçlar: Vadesi bir yıldan uzun süreli ticari borçlar bu hesap grubunda yer alır. Ticari borçlar hesap grubunda aşağıdaki hesaplar yer alır:

420 Satıcılar Hesabı

421 Borç Senetleri Hesabı

422 Borç Senetleri Reeskontu Hesabı (-)

426 Alınan Avanslar Hesabı

429 Diğer Ticari Borçlar Hesabı

43-Diğer Borçlar: Ticari olmayan bir yıldan daha uzun vadeli borçlar bu hesap grubunda yer alır. Diğer borçlar hesap grubunda aşağıdaki hesaplar yer alır:

431 Ortaklara Borçlar Hesabı

432 İştiraklere Borçlar Hesabı

433 Bağlı Ortaklıklara Borçlar Hesabı

436 Diğer Çeşitli Borçlar Hesabı

437 Diğer Borç Senetleri Reeskontu Hesabı (-)

438 Kamuya Olan Ertelenmiş veya Taksitlendirilmiş Borçlar Hesabı

44-Alınan Avanslar: İşletmenin çeşitli nedenler ile üçüncü kişilerden aldığı uzun vadeli avanslar bu hesap grubunda yer alır. Alınan avanslar hesap grubunda aşağıdaki hesaplar yer alır:

440 Alınan Sipariş Avansları Hesabı

449 Alınan Diğer Avanslar Hesabı

47-Borç ve Gider Karşılıkları: Bilanço tarihi itibarı ile ortaya çıkan ancak tutarı ve ne zaman tahakkuk edeceği bilinmeyen uzun vadeli borç ve gider karşılıkları bu hesap grubunda izlenir. Borç ve gider karşılıkları hesap grubunda aşağıdaki hesaplar yer alır:

472 Kıdem Tazminatı Karşılığı Hesabı

479 Diğer borç ve Gider Karşılıkları Hesabı

48-Gelecek Yıllara Ait Gelirler ve Gider Tahakkukları: İçinde bulunulan dönemde tahsil edilen, ancak gelecek yıllara ait olan gelirler ile bulunan döneme ait olup uzun vadede ödenecek giderler bu hesap grubunda izlenir. Gelecek Yıllara Ait Gelirler ve Gider Tahakkukları hesap grubunda aşağıdaki hesaplar yer alır:

480 Gelecek Yıllara Ait Gelirler Hesabı

481 Gider Tahakkukları Hesabı

49-Diğer Uzun Vadeli Yabancı Kaynaklar: Yukarıda yazılan hesap gruplarına girmeyen diğer uzun vadeli yabancı kaynaklar bu hesap grubunda yer alır. Diğer Uzun Vadeli Yabancı Kaynaklar hesap grubunda aşağıdaki hesaplar yer alır:

492 Gelecek Yıllara Ertelenen veya Terkin Edilecek KDV Hesabı

493 Tesise Katılma Payları Hesabı

499 Diğer Çeşitli Uzun Vadeli Yabancı Kaynaklar Hesabı

Öz kaynaklar

Öz Kaynaklar: İşletme sahip ya da ortaklarının sermaye olarak verdikleri değerler ile faaliyetler sonucu sağlanan ve henüz işletmeden çekilmemiş olan kârlardan oluşan unsurlar bu hesap grubunda yer alır. Öz kaynaklar hesap grubundaki hesap kodları 5 ile başlamaktadır.

Öz kaynaklar aşağıdaki hesap gruplarına ayrılmıştır.

50-Ödenmiş Sermaye

52-Sermaye Yedekleri

54-Kâr Yedekleri

57-Geçmiş Yıl Kârları

58-Geçmiş Yıl Zararları

59-Dönem Net Kârı (Zararı)

50-Ödenmiş Sermaye: Şirket ana sözleşmesinde ortakların taahhüt ettiği sermayeden ödenmeyen sermaye düşüldüğünde ödenmiş sermaye bulunur. Bu grupta hem ödenmiş sermaye hem de geriye kalan ödenmemiş sermaye yar alır. Ödenmiş sermaye hesap grubunda aşağıdaki hesaplar yer alır:

500 Sermaye Hesabı

501 Ödenmemiş Sermaye Hesabı (-)

52-Sermaye Yedekleri: Sermaye hareketleri dolayısı ile ortaya çıkan ve işletmede bırakılan tutarların izlendiği hesaplar bu grupta bulunur. Sermaye yedekleri hesap grubunda aşağıdaki hesaplar yer alır:

520 Hisse Senetleri İhraç Primleri Hesabı

521 Hisse Senedi İptal Kârları Hesabı

522 Maddi Duran Varlık Yeniden Değerleme Artışları Hesabı

523 İştirakler Yeniden Değerleme Artışları Hesabı

524 Maliyet Artışları Fonu Hesabı

529 Diğer Sermaye Yedekleri Hesabı

54-Kâr Yedekleri: Sermaye şirketlerinde kârın, gelecekte ortaya çıkacak riskleri karşılamak amacı ile dağıtılmayarak şirkette bırakılması ile ilgili hesaplar bu grupta yer alır. Kar yedekleri hesap grubunda aşağıdaki hesaplar yer alır:

540 Yasal Yedekler Hesabı

541 Statü Yedekleri Hesabı

542 Olağanüstü Yedekler Hesabı

548 Diğer Kâr Yedekleri Hesabı

549 Özel Fonlar Hesabı

57-Geçmiş Yıl Kârları: Öz kaynakların geçmiş dönemler kârlarından oluşan ve tek hesabın yer aldığı hesap grubudur. Geçmiş yıl karları hesap grubunda aşağıdaki hesap yer alır:

570 Geçmiş Yıllar Kârları Hesabı

58-Geçmiş Yıl Zararları: İşletmenin geçmiş faaliyet dönemlerinde ortaya çıkan zararın yer aldığı hesap grubudur. Geçmiş yıl zararları hesap grubunda aşağıdaki hesap yer alır:

580 Geçmiş Yıl Zararları Hesabı

59-Dönem Net Kârı (Zararı): Bulunan hesap dönemine ait kâr ya da zararın yer aldığı hesaplar bu grupta yer alır. Dönem net karı/zararı hesap grubunda aşağıdaki hesaplar yer alır:

590 Dönem Net Kârı Hesabı

591 Dönem Net Zararı Hesabı (-)

Bilanço Dipnotları: Bilançonun daha iyi anlaşılabilmesi için açıklamalarının bulunduğu kısımdır.

Görüldüğü üzere Bilançoda Aktif tarafa VARLIKLAR Pasif tarafa ise KAYNAKLAR yazılır.

Bilançonun aktif tarafında gösterilmek istenen şeyler bizlere işletmenin nakit ini, alacaklarını, Taşınır ve Taşınmazlarını göstermektedir yani işletmenin sahip olduklarını göstermektedir.

Bilançonun Pasif tarafında gösterilmek istenen şeyler ise bizlere işletmenin Varlıklarının nasıl alındığını yani borçlarını ve işletme için ortaya konulan sermayeyi göstermektedir.

Bilançonun diğer bir önemi ise şudur: İşletmelerin bilançolarına bakılarak Kredibilitesi, Karlılığı, Likiditesi belirlenebilir.

Genel olarak toparlayacak olursak bilançolara işletmede yapılan her adım kayıt edildiği için bilançolar işletmenin belli bir andaki resminin çekilmiş hali olarak düşünülebilir. Şirketin TTK 376/3.maddesinde ifade edilen aktiflerin satış fiyatı belirlenirken aşağıdaki usul ve esaslar göz önünde bulundurulmuştur.

Şirketlerin sermaye kaybı veya borca batık olma durumları, Kanunun 88 inci maddesine göre hazırlanacak finansal tablolar esas alınarak belirlenir. Finansal tabloların düzenlenmesinde ihtiyari olarak Türkiye Muhasebe Standartlarının uygulanmasının tercih edilmesi halinde, bahsi geçen durum bu şekilde hazırlanan finansal tablolar üzerinden değerlendirilir diyen bir 13.maddemiz mevcuttur.

3568 sayılı kanun ile işletmelerde faaliyetlerin ve işlemlerin sağlıklı ve güvenilir bir şekilde işleyişini sağlamak, faaliyet sonuçlarını ilgili mevzuat çerçevesinde denetlemeye, değerlendirmeye tabi tutarak gerçek durumu ilgililerin ve resmî mercilerin istifadesine tarafsız bir şekilde sunmak ve yüksek meslekî standartları gerçekleştirmek üzere, (5786 sayılı Kanunun 19’uncu maddesi ile çıkarılan ibare Yürürlük: 26.07.2008) "Serbest Muhasebeci Malî Müşavirlik" ve "Yeminli Malî Müşavirlik" meslekleri ve hizmetleri oluşturulmuştur.

Muhasebecilik ve malî müşavirlik mesleğinin konusu:

Gerçek ve tüzelkişilere ait teşebbüs ve işletmelerin;

a) Genel kabul görmüş muhasebe prensipleri ve ilgili mevzuat hükümleri gereğince, defterlerini tutmak, bilanço kâr-zarar tablosu ve beyannameleri ile diğer belgelerini düzenlemek ve benzeri işleri yapmak.

b) Muhasebe sistemlerini kurmak, geliştirmek, işletmecilik, muhasebe, finans, malî mevzuat ve bunların uygulamaları ile ilgili işlerini düzenlemek veya bu konularda müşavirlik yapmak.

c) Yukarıdaki bentte yazılı konularda, belgelerine dayanılarak, inceleme, tahlil,

denetim yapmak, malî tablo ve beyannamelerle ilgili konularda yazılı görüş vermek, rapor ve benzerlerini düzenlemek, tahkim, bilirkişilik ve benzeri işleri yapmak.

Yukarıda sayılan işleri; bir işyerine bağlı olmaksızın yapanlara serbest muhasebeci

malî müşavir denir.

Yeminli malî müşavirlik mesleğinin konusu:

Muhasebecilik ve malî müşavirlik mesleğinin konusundaki (b) ve (c) bentlerinde yazılı işleri yapmanın yanında Kanunun 12’nci maddesine göre çıkartılacak yönetmelik çerçevesinde tasdik işlerini yapmaktır.

Borca batıklık hesabında SMMM VE YMM meslek gruplarının önemi aşikardır, yalnız iflas ertelemede maalesef muhasebe hilesine yönelen bazı art niyetli meslektaşlarımız olmuştur, konkordato sürecinde de bazı zorlamalara, muhasebe hileleri ile giren veya bilinçsizce hatalar nedeniyle borca batıklık hesaplarını sakatlayan bazı meslek mensubu arkadaşlarımızı üzülerek görmekteyim, arkadaşlar meslek yasamızın önce Meslek Sırları başlıklı Madde 43 de Meslek mensupları ve bunların yanlarında çalışanlar, işleri dolayısıyla öğrendikleri bilgi ve sırları ifşa edemezler, çeşitli kanunlarla muhbirlere tanınan hak ve menfaatlerden faydalanamazlar. Ancak, suç teşkil eden hallerin yetkili mercilere duyurulması mecburidir. Adlî veya idarî her türlü inceleme veya soruşturma birinci fıkra hükmünün dışındadır.

Tanıklık, sırrın ifşası sayılmazı hatırlatarak, konkordato komiseri olarak atanmış meslek mensubu arkadaşlarımızın kamu görevi icra etmesi nedeniyle muhasebe hatalarını ve hilelerini mutlaka paylaşması gerektiğini, akabinde görevle ilgili suçların yer aldığı Madde 47 de Meslek mensupları, görevleri sırasında veya görevleri sebebiyle işledikleri suçlardan dolayı, fiillerinin niteliğine göre Türk Ceza Kanununun (5728 sayılı Kanunun 464’üncü maddesi ile değişen şekli, Yürürlük: 08.02.2008) kamu görevlilerine ait hükümleri uyarınca cezalandırılırlar Hükmünü hatırlatmak isterim,

Meslek mensuplarının Disiplin Cezaları başlıklı 48 Madde si; Mesleğin vakar ve onuruna aykırı fiil ve hareketlerde bulunanlarla, görevlerini yapmayan veya kusurlu olarak yapan yahut da görevinin gerektirdiği güveni sarsıcı hareketlerde bulunan meslek mensupları hakkında, muhasebe ve müşavirlik hizmetlerinin gereği gibi yürütülmesi maksadı ile durumun niteliğine ve ağırlık derecesine göre aşağıdaki disiplin cezaları verilir demektedir.

Disiplin cezaları şunlardır:

a) Uyarma; meslek mensubuna mesleğinin icrasında daha dikkatli davranması gerektiğinin yazı ile bildirilmesidir.

b) Kınama; meslek mensubuna görevinde ve davranışında kusurlu sayıldığının yazı ile bildirilmesidir.

c) Geçici olarak meslekî faaliyetten alıkoyma; meslekî sıfatı saklı kalmak şartıyla altı aydan az, bir yıldan çok olmamak üzere meslekî faaliyetten alıkoymadır.

d) Yeminli sıfatını kaldırma; yeminli malî müşavirlerin yeminli sıfatının kaldırılmasıdır.

e) Meslekten çıkarma; meslek mensubunun ruhsatnamesinin geri alınarak bir daha bu mesleği icra etmesine izin verilmemesidir. Meslekî Kurallara, mesleğin vakar ve onuruna aykırı fiil ve harekette bulunanlarla, görevin gerektirdiği güveni sarsıcı harekette bulunan meslek mensupları hakkında, ilk defasında uyarma, tekrarında ise kınama cezası uygulanır. Görevini bağımsızlık tarafsızlık ve dürüstlükle yapmayan veya kusurlu olarak yapan veyahut bu Kanunda yer alan mesleğin genel prensiplerine aykırı harekette bulunan meslek mensupları için geçici olarak meslekî faaliyetten alıkoyma cezası uygulanır.

Tasdik yetkisini gerçeğe aykırı olarak kullandığı (5786 sayılı Kanunun 1’inci maddesi ile değişen şekli, Yürürlük: 26.07.2008) Maliye Bakanlığınca ilk defa tespit edilen ve rapora bağlanan yeminli malî müşavirler hakkında geçici olarak meslekî faaliyetten alıkoyma, bu husus tekerrür edip bunun mahkeme kararıyla kesinleşmesi halinde de yeminli sıfatını kaldırma cezası verilir.

-Mükellefle birlikte kasten vergi zıyaına sebebiyet verdikleri mahkeme kararı ile kesinleşen meslek mensuplarına, meslekten çıkarma cezası verilir.

-Üç yıllık bir dönem içinde iki veya daha fazla disiplin cezasını gerektiren davranışta bulunan meslek mensubuna, her yeni suçu için bir öncekinden daha ağır ceza uygulanabilir.

-Beş yıllık dönem içinde iki defa meslekî faaliyetten alıkoyma cezası ile cezalandırılmasından sonra bu cezayı gerektiren fiili yeniden işleyen meslek mensupları hakkında meslekten çıkarma cezası uygulanır.

Disiplin kurulları bir derece ağır veya bir derece hafif disiplin cezasının uygulanmasına karar verebilirler. Takibat ve hüküm tesisi disiplin soruşturması yapılmasına ve disiplin cezası uygulanmasına engel değildir. Meslek mensubu hakkında savunması alınmadan disiplin cezası verilemez. Yetkili disiplin kurulunun 10 günden az olmamak üzere verdiği süre içinde savunma yapmayanlar, savunma hakkından vazgeçmiş sayılırlar. Disiplin cezaları kesinleşme tarihinden itibaren uygulanır.

Çok zor bir mesleği icra ederken kendini uyanık zanneden, kurnazlığı akıllılık zanneden ve her meslek camiasında yer alan bu tür meslek mensuplarını uyararak, borca batıklık hesabında meslek mensuplarımızın dikkat etmesi gereken hususlara geçmeden muhasebede yapılan manipülasyonlara değinmek istiyorum,

MUHASEBE MANİPÜLASYONLARI

Vergi Usul Kanunu ile düzenlenen muhasebe hilesi hükmü ile devletin vergi kaybının önlenmesi hedef alınmıştır. Muhasebe manipülasyonunda ise daha geniş bir kavram olup sadece vergi kaybına yol açabilen işletme karının azaltılması hedeflenmez. Bazı durumlarda işletme karının olduğundan yüksek gösterilmesi de birçok yönden zararlıdır. Muhasebe manipülasyonu ile çoğu halde yöneticiler; işletme ile toplum, işletme ile kaynak sağlayıcılar veya işletme ile işletme yöneticileri arasındaki refah transferini etkileyecek işlemleri tasarlamaktadırlar. Bu ilişkilerde, işletme ile toplum ve işletme ile kaynak sağlayıcılar arasındaki refah transferinden işletme fayda sağlarken; işletme ile işletme yöneticileri arasındaki refah transferi yöneticilerin lehine gelişmektedir. Bu açıdan bakıldığında, muhasebe manipülasyonunun en önemli amacı, işletme performansının ve finansal yapısının gerçekte olduğundan farklı gösterilerek işletme çevresindeki menfaat grupları arasındaki refah transferinin gerçekleştirilmesi olarak ortaya çıkmaktadır.

Genellikle, işletme performansı hisse başına kar rakamını etkileyecek gelir tablosu kalemlerinde yapılan düzeltme ve yeniden sınıflandırma işlemleriyle; işletmenin finansal yapısı ise borç/öz sermaye oranını etkileyecek biçimde dönem karının gerçek değerinden yüksek veya düşük gösterimi ile değiştirilmektedir.

MUHASEBE MANİPÜLASYONU VE MUHASEBE STANDARTLARI

Bazı muhasebe manipülasyonları, muhasebe ilkeleri ve standartlarının sağladıkları esnekliklerden faydalanarak finansal bilgi kullanıcılarının işletme performansı ve işletmenin finansal yapısı hakkındaki algılarını etkilemeyi hedefler. Bu durumda muhasebe manipülasyonları tecrübeli tablo kullanıcılarının dikkatinden kaçmaz. Ancak, "Muhasebe ilke ve standartlarına uygun" olarak nitelendirilebilecek ve tecrübeli finansal bilgi kullanıcılarının gözünden kaçabilecek biçimde hazırlanmış manipülasyonlara da rastlanmaktadır. Bazı muhasebe manipülasyonları ise muhasebe ilke ve standartlarından açık biçimde sapmaları içermektedir. Bu tür "muhasebe ilke ve standartlarına aykırı manipülasyonlar" aynı zamanda "finansal hile" olarak da adlandırılmaktadır. Bazı yazarlar muhasebe manipülasyonunu "muhasebe ilke ve standartlarına uygun manipülasyonlar" ile sınırlandırmakta; "finansal hileyi” muhasebe manipülasyonunun dışında tutmaktadırlar. Muhasebe manipülasyonunu yöneticilerin işletme içindeki ve dışındaki menfaat grupları yada bilgi kullanıcıları arasındaki sonuçta, gelir transferini sağlayacak işlemleri tasarlama ve uygulama eğilimleri olarak kabul etmek; dolasıyla, hem muhasebe ilke ve standartlarına uygun manipülasyonları hem de "finansal hileyi" muhasebe manipülasyonu olarak değerlendirmek yerinde olur

Muhasebe manipülasyonlarının finansal bilgi kullanıcılarının işletme üzerindeki algılarını etkilemeye yönelik olduğunu belirtmiştik. Birçok muhasebe manipülasyonu, en önemli finansal bilgi kullanıcısı olan yatırımcılarda iyimser bir "kar beklentisi" yaratarak yeni hisse senetleri satın alınmasını ve bu şekilde hisse senedi fiyatının ve işletmenin piyasa değerinin artmasını amaçlamaktadır.

"İşletme için manipülasyon" olarak değerlendirebileceğimiz bu manipülasyonların yanında; yöneticilerin işletme dışına henüz açıklanmamış bilgiler yardımıyla yatırımcılara göre avantaj sağlama çabalarından kaynaklanan "işletmeye karşı manipülasyonlar” da bulunmaktadır. Bu manipülasyonların amacı ise yöneticilerin ücret ve primlerini artırmaktır.

Muhasebe manipülasyonunun genel amacı hisse senedi fiyatlarını artırmak, işletmenin kredibilitesini iyileştirmek, borçlanma maliyetlerini azaltmak ve yöneticilerin raporlanan dönem karına dayalı olarak elde ettikleri primleri artırmaktır. Bunlara ek olarak, büyük işletmelerde daha fazla yasal düzenlemelerden ya da daha yüksek vergilerden kaçınarak politik maliyetlerin azaltılması da muhasebe manipülasyonunun amaçları içerisinde yer alabilmektedir.

Muhasebe manipülasyonu yöntemleri ve teknikleri incelendiğinde, yapılan muhasebe manipülasyonlarının genellikle işletme kaynaklı olduğu ve sıklıkla da muhasebe ilke ve standartları kullanılarak yapıldığı görülmektedir. Esasında, muhasebe manipülasyonlarının kamuyu yanıltıcı amaçla kullanılması muhasebe ilke ve standartları kapsamında olmayan bir durumdur ve ülkelerde hiçbir düzenleyici otorite böyle bir durumun olmasını istememektedir. Sonuç olarak, muhasebe ilke ve standartları kullanılarak yapılan manipülasyonların en aza indirilmesinde, bu ilke ve standartların denetim ilke ve standartları ile ayrı düşünülemeyeceği görülmektedir. İşletmelerin yaptıkları muhasebe manipülasyonlarının, kamuya zarar vermesini önlemek için muhasebe ilke ve standartları ile denetim ilke ve standartlarının uygulama alanlarının çoğaltılması ve meslek mensuplarının (muhasebeci ve denetçiler) mesleki yargılarının eğitim ve uygulamalar yardımıyla geliştirilmesi gerekmektedir. Yeni Türk Ticaret Kanunu'nda, yukarıda belirtilen manipülasyon ihtimalini ortadan kaldırmak için kapsamlı bir denetim sistemi öngörülmüştür. Vergi Usul Kanunu düzenlemeleri ve 3568 Sayılı Kanun'la getirilen denetim düzeni de birlikte ele alındığında muhasebe hileleri ve muhasebe manipülasyonları yapılmasının güçleşeceği öngörülmektedir.

Muhasebe Bilirkişi incelemesinin hukuki nitelemesi üzerinde durmak

İstiyorum;

Taraflar arasında çıkan nizalarda gerek iddia gerekse savunma için getirilen araçların tümüne birden delil denilmektedir. Davacı davada haklı olduğunu ispatlamak için dayandığı vakıaları ispatlamak zorundadır, davalı da davacının iddiasına dayanak yaptığı vakıaların doğru olup olmadığını savunmak zorundadır, işte gerek iddia gerekse savunma olarak getirilen vakıaların ispatı yasada belirtilen deliller ile mümkündür. Örneğin karşı taraftan alacağı olduğu iddiası ile açılan davada davacının alacaklı olduğunu bazı istisnalar dışında yazılı bir belge ile ispat etmek gerekir, burada ispat vasıtası yazılı belgedir. Davacı bu alacağın mevcut olmadığını ispat etmek zorundadır, örneğin borcun ödenmiş olduğuna dair bir yazılı belge ibraz edecektir, yazılı belge ile ispat edilen alacağın mevcut olmadığını tanık beyanı ile ispatlayamayacaktır. Bur da oluşacak Hukuk Normlarının uygulanması sorunu sadece hukuk uygulamacılarının değil, hukuk bilimcilerinin, hukuk felsefecilerinin ve hukuk sosyologlarının da uğraş konusudur. Hukuk uygulayışının görevi, normdaki soyut olayın unsurları ile gerçekleşen-somut, maddi-olayın unsurlarının çakışıp çakışmadığını-örtüşme saptamaktır.

Bilirkişi incelemesinde konu olan vaka hakkında özel ve teknik bilgiye sahip herkes bilirkişi seçilebilir, Bilirkişi nasıl ki tarafsız olmak zorunda ise, hakim de bilirkişiyi tayin ederken onun tarafsız olmasına özen göstermekle yükümlüdür.

Tarafsızlık, kişinin aklen, vicdanen ve ruhen bağımsız olması anlamına gelir. Bilirkişiye yaptırılan yeminin metinde de bu sebepte ifadeler yer alır(CMUK m72/1)objektif olmak, adalete giden onu yaklaştıran en önemli yoldur. Bilirkişi objektif değilse, ne kadar nitelikli olursa olsun bilgisini ters yönde kullanacak, yargıyı yanıltacaktır ki hukukun en son istediği şey budur.

VARLIK HESAPLARININ BORCA BATIK BİLANÇOSUNDA DEĞERLEMESİ;

Doktrinsel olarak borca batıklık bilançosunu düzenlerken hazır değerler nominal (kaydi)değerler üzerinden bilançoya geçirilmelidir. yabancı para birimi cinsinden varlıklarını borca batıklık bilançosunun düzenlendiği tarihteki döviz kuru üzerinden değerlenir, dikkate alınması gereken kur ise Türkiye Cumhuriyeti Merkez Bankası’nın açıkladığı döviz ve efektif alış kurudur.

-Borsa rayici bulunan menkul kıymetler bilançonun düzenlendiği tarihteki borsa rayicinden, borsa rayici bulunmayanlar ise piyasa rayiç değeri üzerinden değerlenir, Menkul kıymet değer düşüklüğü karşılığı ise gerçek bir borç olmadığı için bilançoya dahil edilmez.

- Ticari Alacaklar dan,tahsil edilebilir olanlar değerlendirilir ve bilançoda gösterilir. şüpheli ticari alacaklar bilançoda gösterilmez. Ayrıca borca batıklık bilançosunda “129 Şüpheli Ticari Alacaklar Karşılığı” yer almaz. Senetli alacaklar tasarruf değeri ile bilançoya alınır. TCMB faiz oranı veya senet üzerindeki faiz üzerinden hesaplanan faiz tutarı “122 Alacak Senetleri Reeskontu” hesabında gösterilir.Reeskont işlemi senetsiz alacaklarda uygulanabilir ve yine aynı hesapta takip edebiliriz. Verilen depozito ve teminatlar ise benzer şekilde tahsil edilebileceği tutarlar üzerinden bilançoya aktarılmalıdır.

Tahsil edilebilir Ticari alacakları geçiştirmeyelim,15 Temmuz 2016 tarihinde yürürlüğe giren, 6728 sayılı Kanun ile değişik 2004 sayılı İİK’nın 179. maddenin gerekçesinde; “179 uncu madde kapsamında düzenlenecek borca batıklık bilançolarında bütün alacakların muhtemel satış değerinin tespitine gerek bulunmamaktadır. Borca batıklık zaten borçların neredeyse tamamının muaccel olduğunu göstermekte ve bunların vadeye dayalı bir iskontoya tabi tutulmasını gereksiz kılmaktadır. Öte yandan, şüpheli ve değersiz alacaklar bakımından tahsilat imkanları da göz önünde tutulmak suretiyle gerçekçi tahminlere dayalı bir değerleme yapılması şarttır demektedir.

“Değersiz alacak” kavramı Vergi Usul Kanunu ve Türkiye Muhasebe Standartları çerçevesinde de tanımlanmıştır. Vergi Usul Kanunu m. 322’de,“kazai bir hükme veya kanaat verici bir vesikaya göre tahsiline artık imkan kalmayan alacağın” değersiz alacak olduğu ifade edilmiştir. Değersiz alacaklar, bu mahiyete girdikleri tarihte tasarruf değerlerini kaybettiklerinden mukayyet kıymetleriyle zarara geçirilerek bilançodan yok edilmektedirler. Yani tüm şartlar bir alacağı değersiz kılmak için yeterli olsa dahi, bilançodan çıkarılarak gidere işlenip bu şekilde yok edilmedikçe bir alacağın “değersiz” veya “sıfır” olarak dikkate alınamaması mümkün olmayacaktır. VUK m. 322’de yer alan tanımından da anlaşılacağı üzere, bilançodan bir varlığın silinmesi ve bunun “değersiz alacak” olarak kabul edilmesi bazı şartlara tabidir. Bir alacağın değersiz alacak sayılabilmesi ve giderleştirilerek yok edilebilmesi, bu yöndeki yargı kararı veya kanaat verici bir vesikaya (örneğin, alacaklının izini kaybettiğinin mahkeme kararı ile tespit edilmesi) göre, tahsilinin imkansız hale geldiğinin sabit olması ve ortaya konulması halinde söz konusu olur. “Kazai hüküm” (yargısal karar) kavramı, alacağın tahsil edilebilme imkanının tamamen ortadan kalktığını hükme bağlayan bir mahkeme kararını ifade etmektedir. “Kanaat verici vesika” ise, alacaklıya ulaşılamadığının mahkeme kararı ile kesin bir şekilde belirlendiği hallerde söz konusu olur. Alacağın tahsili için kanuni yollara başvurulup, icra takibi yapılmış olmasına rağmen, bu başvuru ve takipler sonucunda alacağın ödenmeyeceği veya paranın talep edilmesinin imkansız olduğu bir mahkeme kararı ile tespit edilmişse, söz konusu alacak “değersiz alacak” haline gelir. Ancak bir alacak için sadece dava açılmış olması, bu alacağın değersiz alacak olarak kabul edilmesi için yeterli değildir.

Vergi hukuku açısından değersiz alacaklarda kanaat verici vesikalar aşağıdaki gibi sıralanmıştır:

– Borçlunun gaipliğine ilişkin mahkeme kararı ve buna bağlı olarak herhangi bir malvarlığının bulunmadığına dair resmi belge

– Borçlunun herhangi bir mal varlığı bırakmadan ölümü ve mirasçıların da mirası reddettiklerine dair resmi belge

– Mahkeme huzurunda alacaktan vazgeçildiğine ilişkin olarak düzenlenmiş belge

– Borçlu tarafından teklif edilen ve alacaktan vazgeçildiği sonucunu ortaya çıkaran konkordatonun tasdiki

– Borçlunun dolandırıcılıktan mahkum olması ve herhangi bir malvarlığının bulunmadığını belgeleyen resmi evrak

Danıştay kararları açısından bakıldığında ise değersiz alacak konusunda aşağıda yer verilen kriterlerin kabul edildiği görülmektedir:

– “Bir alacağın ancak tahsil olanağının kalmadığının kesinleştiği tarihte değersiz alacak olarak zarara kaydedilebilmesi mümkündür.”

– “Alacakların değersiz alacak olduğunun kanıtlanamaması halinde değersiz alacak kaydı söz konusu olmaz.”

– “Bir kazai hüküm veya aciz vesikası bulunmadan sadece takibatın sonuçsuz kalması, alacağı değersiz kılmaz.”

– “Aciz vesikasına bağlanan alacaklar değersiz alacak olarak kabul edilmez.”

Görüldüğü üzere, bir alacağın değersiz kabul edilerek sıfır alınması, alacağın aciz vesikasına bağlı olduğu hallerde dahi mümkün görülmemektedir.

Bir alacağın değersiz alacak olarak kabul edilebilmesi ile ilgili olarak İstanbul Vergi Dairesi Başkanlığı’nın 14.11.2005 tarih ve 1810 sayılı özelgesinde de aşağıdaki ifadeler yer almaktadır: “….Bir alacağın değersiz alacak olarak kabul edilebilmesi için söz konusu alacağın uzun bir süre tahsil edilememiş olması yeterli değildir. Söz konusu alacağın tahsil imkânsızlığını gösteren bir mahkeme kararına veya resmi bir belgeye dayanması gerekir. Şüpheli alacak ise nitelik itibariyle tahsili şüpheli olan, fakat değersiz hale gelip gelmediği kesin olarak bilinemeyen, buna karşın kısmen tahsil olanağı kalmayan alacaklardır. Bir alacağın şüpheli alacak kabul edilebilmesi için ayrıca bu alacak tutarının dava ve icra takibine konu edilmeye değmeyecek kadar küçük olması gerekir. Alacağın küçüklüğünün değerlendirmesi ise hem her bir alacak için ayrı ayrı hem de söz konusu alacakların toplam değeri üzerinden yapılır.”

Alacaklının iflas masasında aciz vesikasına sahip olması halinde değersiz alacaklar ile ilgili olarak bir başka özelgede ise şu ifadeler yer almaktadır: “...Bir alacağın aciz vesikası veya aynı mahiyette başkaca bir belgeye bağlanması durumunda alacak son bulmamakta veya tahsili imkansız hale gelmemektedir. Şüpheli alacak niteliğinde olan bir alacağın, değersiz olarak kabul edilerek değerlendirilmesinin şartlarından biri tahsilinin imkansız hale gelmesi olduğu göz önünde bulundurulduğunda bahsi geçen belgelerdeki alacağın değersiz alacak olarak doğrudan zarar yazılması mümkün değildir…”

Şüpheli yada değersiz alacaklar konusunda bir diğer özelge ise işletmenin alacaklı olduğu firmanın iflas halinde olması durumu ile ilgili olup; “...iflas masasına bildirilen ancak iflas masası tarafından kabul ya da red kararı verilmeyen alacaklarınız için iflas masasına kayıttan bahsedilemeyecek olup söz konusu alacaklarınız için iflas masasına kaydedilinceye kadar şüpheli alacak karşılığı ayrılması mümkün bulunmamaktadır. Bununla birlikte, alacağınızın iflas masasına kaydı kabul edilen kısmı için, iflas masasına kaydedildiği tarih itibariyle diğer bir ifadeyle icra safhasına intikal ettiği hesap döneminde şüpheli ticari alacaklar karşılığı ayrılması mümkündür...” şeklindedir.

Görüldüğü üzere alacaklının iflas etmesi halinde dahi iflas masasına kayıt yapılması, kayıt sonrası masanın alacak tutarına onay vermesi ve sonrasında şüpheli alacak karşılığı ayrılması öngörülmektedir.

Buna göre, özelgelerde yer alan bazı kriterleri şu şekilde sıralamak mümkündür: – Bir alacağın uzun süre tahsil edilmemiş veya edilememiş olması, bu alacağın değersiz alacak kabul edilmesi için tek başına yeterli değildir.

– Bir alacağın değersiz alacak olduğuna, tahsil imkânsızlığını gösteren bir mahkeme kararı veya resmi belgeye göre karar verilebilir.

– Dava ve icra takibine konu edilmeye değmeyecek kadar küçük alacaklar şüpheli alacak kabul edilebilir.

Alacağın küçük olup olmadığı, münferit alacaklar ve bunların toplam bedeli dikkate alınarak yapılabilir. Tüm açıklama, karar ve özelgelerden de anlaşılacağı üzere, bir alacağın değersiz sayılabilmesi için icra takibi yapılması, yapılan icra takibinin sonuçsuz kalması ve hatta aciz vesikası alınması dahi yeterli değildir.

Bir alacağın zamanaşımına uğramış olmasının bu alacağın değersiz alacak olarak kabul edilip edilemeyeceği konusundaki etkilerine de değinmek gerekmektedir.

6098 sayılı Borçlar Kanunu’nun 146. maddesine göre, aksine bir hüküm bulunmadıkça, her alacak on yıllık zamanaşımı süresine tabidir. Aynı kanunun 147. maddesine göre ise, kira bedelleri, anapara faizleri ve ücret gibi diğer dönemsel edimler, otel, motel, pansiyon ve tatil köyü gibi yerlerdeki konaklama bedelleri ile lokanta ve benzeri yerlerdeki yeme içme bedelleri, küçük sanat işlerinden ve küçük çapta perakende satışlardan doğan alacaklar gibi bazı alacakların beş yıllık zamanaşımı süresine tabidir. Aynı kanunun 148. maddesinde ise zamanaşımı sürelerinin, sözleşmeyle değiştirilemeyeceği belirtilmiş, 161. maddesinde ise zamanaşımı ileri sürülmedikçe, hâkimin bunu kendiliğinden göz önüne alamayacağı belirtilmiştir.

Zamanaşımı, bir borcu doğuran, değiştiren, düşüren veya ortadan kaldıran bir etkiye sahip olmayıp, doğmuş ve var olan bir hakkın talep edilmesini engelleyen, borçluya bu borcu ödemekten kaçınma hakkı tanıyan bir savunma aracıdır.Bu bakımdan zamanaşımı, borcu eksik bir borç haline getirmektedir. Yani borç devam etmekte ancak talep edilemeyen bir alacak haline getirmektedir. Zamanaşımı defini ileri sürmediği takdirde borçlu ödemek zorunda kalabilecek, bunu ileri sürdüğü takdirde ise ödemekle yükümlü olmayacaktır. Bu nedenle, zamanaşımına uğramış bir borç tam anlamıyla ortadan kalkmış bir borç değildir. Bu borcun ortadan kalkabilmesi için borçlunun zamanaşımı defini ileri sürmesi gerekmektedir. Bu da ancak, dava sürecinde ortaya çıkacak bir husustur. Ayrıca Türk Borçlar Kanunu’nun 161’inci maddesine göre, zamanaşımı defi ileri sürülmedikçe, hâkim bunu kendiliğinden göz önüne alamayacaktır. Dolayısıyla zamanaşımına uğramış bir alacağı “tahsili imkânsız” bir alacak, VUK m. 322 anlamında “değersiz” bir alacak kabul etmek mümkün değildir. Kaldı ki, Gelir İdaresi Başkanlığı’nın Türkiye Bankalar Birliği’ne verdiği 02.11.2009 tarih ve B.07.1.GİB.0.01.29/2978-322-68 Sayılı Genel Yazısında: “… Zamanaşımının, bir borcu doğuran, değiştiren ortadan kaldıran bir olgu olmadığı ve var olan bir hakkın istenmesini ortadan kaldıran bir savunma aracı olduğu, ayrıca, alacağın zamanaşımına

uğraması durumunun ancak alacaklının borçluyu ısrarla takip etmemesi neticesinde mümkün olması nedeniyle, ısrarla takip edilmeyen alacakların zamanaşımına uğraması halinde bunların değersiz alacak olarak kaydedilemeyeceği” görüşü bildirilmiştir. Şu halde, zamanaşımına uğramış alacak VUK m. 322 uyarınca değersiz alacak sayılamayacaktır.

TTK m. 814’e göre, çeklerden dolayı üç yıllık zamanaşımı süresi içerisinde hamil sıfatıyla şirketin talep hakkı mevcuttur. Bu süreye ilave olarak TTK m. 818/1 (m) uyarınca TTK m. 732’ye göre, bir yıl daha çekten dolayı sebepsiz zenginleşme davası açma hakkı mevcuttur. Şu halde, çeklerden dolayı toplam dört yıllık takip hakkı olan alacaklının, sürenin son günü bile bu hakkını yasal yolla kullanabilme imkanına sahip iken, bu alacağın, keyfi olarak ve hukuki dayanaktan yoksun bir yorumla sıfır kabul edilmesi mümkün olmayacaktır. Kambiyo taahhüdü kural olarak ifa uğruna edim niteliği taşıdığından18, bir borcun ödenmesi amacıyla çek düzenlendiği takdirde birisi kambiyo taahhüdünden, diğeri ise temel ilişkiden doğan olmak üzere ortada birbiri ile yarışan iki alacak-borç ilişkisi ortaya çıkmış olmaktadır. Çekte tecessüm eden alacak zamanaşımına uğramış olsa bile temel ilişkiden dolayı alacağın zamanaşımı süresi henüz dolmamış olabilir. Bu halde alacaklının alacağını zamanaşımı def’ine maruz kalmaksızın talep etme hakkı olacaktır. Kaldı ki alacağın zamanaşımına uğramış olması borcu ortadan kaldırmamakta, takip ve dava konusu edilmesine engel oluşturmamaktadır. Borçlu zamanaşımına uğramış alacağı öderse geçerli bir ödeme olur; geri talep edemez. Aynı şekilde, TTK m. 778/1 (h) atfıyla TK m. 749’a göre şirketlerin senet borçlusuna üç yıllık zamanaşımı süresi içerisinde senetten doğan alacağını talep etme hakkı olduğuna; bu süreyi kaçırsa bile TTK m. 778/1 (d) atfıyla TTK m. 732’e göre ilave olarak belli şartlar altında bir yıl daha sebepsiz zenginleşmeye dayalı olarak senet bedelini talebe hakkı olduğuna göre, bu süre de kaçırılırsa temel ilişkinin zamanaşımı süresi içerisinde alacağı talep etme hakkı olduğuna göre, alacağın kendiliğinden sıfırlanması mümkün değildir. Bu nedenle, ilgili hukuki dayanakları dikkate alınmaksızın, çek ve senede bağlı alacakların sıfır kabul edilmesi hukuken mümkün değildir.

- Diğer Alacaklar, Tahsil edilebilirlik düzeyi ve gerçek bir borç niteliğinde olup olmamaları açısından değerlendirilerek kayda alınmalıdır. Yargıtay 19. HD. 12.5.2005, 3626 E, 5418 K. sayılı ilamında, “... ortaklardan olan alacakların aktifte neden gösterilmediğini açıklamayan, binaların değeri ve amortisman yönünden yeterli açıklık içermeyen, mali durumun nasıl iyileştirileceği konusunda denetime elverişli olmayan bilirkişi raporunun hükme esas alınarak yazılı şekilde hüküm kurulması usul ve yasaya aykırıdır” ifadelerine yer vererek ortaklardan alacakların bile bilançoda aktifler arasında gösterilmesi gerektiğini açıklamıştır.

- Stoklarda detaylı bir envanter işlemi yapılır ve stokların satılabilirlik dereceleri tespit edilir. Bu envanter işlemi sırasında konsinye olarak elde tutulan stoklar kayda alınmaz. Konsinye olarak başka işletmelerde bulunan stoklar ise envantere dahil edilir. Yarı mamüller ise bilanço kalemine alınmadan önce yarı mamül olarak satılabilirliklerinin veya mamül haline getirilebilirliklerinin değerlendirilmesi ve satılacak durumda olmayan malların bilanço kalemlerinde gösterilmemesi gerekmektedir.Ayrıca değer düşüklüğü karşılıklarına borca batıklık bilançosunda yer verilmez.

Stoklar şirketin satmaya devam ettiği ürünler olduğundan, rayiç bedelinin tespiti bakımından geçmiş yıllarda elde edilmiş olan brüt karlılık oranı dikkate alınarak rayiç satış bedeli tespit edilirek bilançoya geçirilir,

- verilen sipariş avansları, likit varlıklardan oluştuğundan ve verilen avans tutarı bir değere sahip olduğundan rayiç değer bilançosunun tanziminde hesabın nominal(kaydi)değeri alınmalıdır.

-Gel. Ayl. ait gid. ve gelir tahakkukları borca batık hesabında dikkate alınmaz, vergisel açıdan gider niteliğinde, Doktrinsel olarak da bu söz konusu hesap grubu 170’li grup gibi” dönem ayırıcı hesaplardan” olduğu için likit değer taşımamaktadır. Gelir tahakkukları hesabı ise bilanço gününde tespit edilen değeri üzerinden yani alacak niteliği taşıyan unsurlar tespit edildikten sonra bu tutar üzerinden bilançoda yer verilmelidir. Ayrıca tespit edilen bu tutara ilişkin bilginin de bilanço dipnotlarında açıklanması gerekmektedir.

-Yıllara yaygın inşaat ve onarım maliyetleri, 193 sayılı Gelir Vergisi Kanunu’nun 42.maddesinde “Birden fazla takvim yılına sirayet eden inşaat ve onarım işlerinden kar veya zarar işin bittiği yıl kati olarak tespit edilir ve tamamı o yılın geliri sayılarak, mezkûr yıl beyannamesinde gösterilir. İşin ilgili giderleri bu hesapta takip edilir, Bu nedenle borca batık hesabında dikkate alınmaz, vergisel açıdan gider niteliğinde, Doktrinsel olarak da bu söz konusu hesap grubu ”dönem ayırıcı hesaplardan” olduğu için paraya çevrilme, nakde dönüşme durumuna göre likit değer taşımamaktadır. Ancak satılabilir, imalata girmemiş 150 li hesap grubunda olması gereken demir, kum, çimento vb. gibi kayıtlar düzeltilmelidir.

- Diğer Dönen Varlıklar,Devreden KDV ve İndirilecek KDV kayıtlı defter değerleri ile borca batıklık bilançosunda yer alır. İş avansları ve personel avansları kayıtlı değerleri üzerinden borca batıklık bilançosunda gösterilir. Sayım ve Tesellüm Noksanları hesabı ise geçici hesap niteliğinde olduğu için borca batıklık bilançosunda yer almaz. Diğer çeşitli dönen varlıklar ise kayıtlı değerleri ile yer alırken, diğer dönen varlıklar karşılığı hesabına gerçek bir borç niteliği taşımadığı için yer verilmez.

- Mali Duran Varlıklar, Ortaklığımızın bulunduğu işletmelere bilançomuzda yer verirken varsa borsa rayiç bedelleri ile borsa da işlem görmüyorlar ise de bilirkişiler tarafından tespit edilecek olan değerlerle bilançoya aktarılır. Sermaye taahhütleri hesapları ise işletmenin borcu olarak gözüktüğü için bilançoda kayıtlı değerleri ile yer alır.

-Maddi duran varlıklar, tesis makine ve cihazlar, taşıtlar, demirbaşlar ve birikmiş amortisman hesaplarından oluşmaktadır, rayiç değerleri, bilirkişiler tarafından tespit edilecek olan satış bedelleri üzerinden gösterilir, Yapılmakta olan yatırımlar hesabı rayiç bedelleri ile verilen avanslar kayıtlı değerleriyle borca batıklık bilançosunda yer alır.

-Maddi olmayan duran varlıklar, Haklar hesabında, Patent ve marka gibi varlıkların kullanım hakkı ‘tescil’ ile olabileceğinden bu tür varlıklardan tescil belgeleri bulunanlar borca batıktık bilançosunda yer alır. Ayrıca maddi olmayan duran varlıklar grubu altındaki şerefiye, kuruluş ve örgütlenme gideri, araştırma ve geliştirme gideri, özel maliyetler, haklar hesabında yer alan finansal kiralamaya konu olan varlıklar ve birikmiş amortismanlar da tek başına satılmaları mümkün olmamaları ve gerçek gider niteliği taşımadıklarından dolayı borca batıklık bilançosunda yer almaz. Yine bu hesap grubu altındaki verilen avanslar kayıtlı değerleri ile diğer maddi olmayan duran varlıklar ise içeriği dipnotlarda açıklanarak bilirkişilerce tespit edilen piyasa değerleriyle borca batıktık bilançosunda yer verilir

Borca batık hesabında amortismanlarda yer almaz, Yargıtay 23.hukuk dairesinin E:2014/173,2014/4380 sayılı kararında “Davacının borca batıklığının değerlendirilmesinde varlıkların rayiç değerlerinin tespiti dışında bir varlık unsuru sayılamayacak amortismanların da hesaba katıldığı ve bu suretle borca batık bilançosunun doğru sonuç vermediği görülmektedir. Zira finansal kiralama konusu malların hukuki mülkiyeti finansal şirketlerine ait olup bunların kira bedelleri tamamen ödenmeden yasa ve sözleşme uyarınca mülkiyetinin davacıya geçtiğinin kabul edilmesi ve bunların aktif kısımda gösterilmesi doğru değildir.” şeklinde kararı mevcuttur.

- Özel Tükenmeye Tabi Varlıklar, Verilen avanslar kayıtlı değerleriyle borca batıklık bilançosunda yer alır. arama giderleri, hazırlık ve geliştirme giderleri, diğer özel tükenmeye tabi varlıklar ve birikmiş tükenme payları hesapları borca batıklık bilançosunda yer almaz.

BORÇLAR HESABININ BORCA BATIK BİLANÇOSUNDA DEĞERLEMESİ;

Borçlar, borca batıklık bilançosunun düzenlendiği tarihte itfa edilmeleri için gerekli olan tutar üzerinden değerlendirilirler. Borca batıklık bilançosunda muaccel olup olmadığına bakılmaksızın tüm borçlar yer almalıdır.

- Mali Borçlar , Finansal kiralama işlemlerinden borçlar hesabı kayıtlı değeriyle, ertelenmiş finansal kiralama borçlanma maliyetleri hesabı ise gerekli hesaplamalar yapıldıktan sonraki bulunan değeriyle bilançoda yer alır. Mali borçlar grubu altında yer alan uzun vadeli kredilerin anapara ve faizleri, tahvil anapara ve borç taksit faizleri, çıkarılmış bonolar ve senetler, çıkarılmış diğer menkul kıymetler ve diğer mali borçlar hesapları borca batıklık bilançosunda gösterilirken kayıtlı değerleriyle gösterilirler. Ayrıca menkul kıymet ihraç farkları hesabı ise borca batıklık bilançosunda yer almamalıdır.

Yargıtay 23.hukuk dairesinin E:2016/3354,2017/694 sayılı kararında Finansal kiralamaya konu mallar, kira bedellerinin tamamı ödenmemesi halinde henüz şirketin mülkiyetine geçmediğinden aktif de gösterilmemesi doğrudur. Bununla beraber kiracı şirket kira borçlarını ödemede temerrüde düşmüş ise kiralayanın işlemiş kiraları talep hakkı bulunduğundan geçmiş kira borçlarının şirketin pasifinde gösterilmesi gerekir” denilmiştir.

- Ticari Borçlar, Satıcılar, Borç Senetleri, Alınan Depozito ve Teminatlar ve Diğer Ticari borçlar hesap kalemleri işletmenin gerçek borç niteliği taşıdığından borca batıklık bilançosuna aktarılırken kayıtlı değerleri ile aktarılırlar. Borç Senetlerine reeskont hesaplanır ve bilançoda yer alır

- Diğer Borçlar, Ortaklara Borçlar, İştiraklere Borçlar, Bağlı Ortaklıklara Borçlar, Personele Borçlar ve Diğer Çeşitli Borçlar hesapları ise borca batıklık bilançosuna kayıtlı değerleriyle aktarılır

-Yıllara yaygın inşaat ve onarım hakkediş bedelleri; 350-358.Yıllara Yaygın İnşaat ve Onarım Hakkediş Bedelleri Hesabı, İşletmenin inşaat ve onarım işlerinin tamamlandıkları kısımları için düzenlenen hakkediş bedellerinin izlendiği hesaplardır. Bu hesaplar dönen varlıklardaki 170-178 Yıllara Yaygın İnşaat ve Onarım Maliyetleri hesaplarına göre düzenlenir.

Yıllara Yaygın İnşaat ve Onarım İşleri ile ilgili olarak düzenlenen ve işveren tarafından onaylanan hakkediş bedelleri bu hesaplara alacak olarak kaydedilir. İşin geçici kabulü yapıldığında bu hesaplardaki tutarlar ilgili satış hesaplarının alacağına karşılık bu hesaplara borç kaydedilir. borç unsuru olmadığından Dönem ayıracı olarak kullanılan ve işin bittiği yıl kapanacak bu hesaplar borca batık hesabında dikkate alınmaz.

- Borç ve Gider Karşılıkları, Dönem Karı Vergi ve Diğer Yasal Yükümlülükler Karşılıkları ve Dönem Karının Peşin Ödenen Vergi ve Diğer Yükümlülükleri hesapları borca batıklık bilançosuna kayıtlı değerleriyle aktarılır. Kıdem Tazminatı Karşılığı, Maliyet Giderleri Karşılığı ve Diğer Borç ve Gider Karşılıkları hesapları ise hesaplamaları yapılarak dipnotlarda açıklandıktan sonra belirlenen tutarlarla borca batıklık bilançosuna aktarılır. Ayrıca uzun vadeli yabancı kaynaklar altında yer alan borç ve gider karşılıkları hesap grubu altındaki hesaplar ise borca batıklık bilançosuna kayıtlı değerleriyle aktarılır.

- Gelecek Aylara Ait Gelirler ve Gider Tahakkukları, Gelecek aylara/yıllara ait gelirler hesabı borca batıklık bilançosunda yer almazlar. Yine kısa vadeli yabancı kaynaklarda ve uzun vadeli yabancı kaynaklarda yer alan gider tahakkukları hesapları ise kayıtlı değerleri üzerinden borca batıklık bilançosunda yer alır.

- Diğer Kısa/Uzun Vadeli Yabancı Kaynaklar,Sayım ve tesellüm fazlalığı hesapları borç niteliği taşımadıkları için borca batıklık bilançosunda yer almaz. Diğer kalemler ise kayıtlı değerleriyle bilançoda yer alır. Diğer uzun vadeli yabancı kaynaklar hesap grubunda yer alan hesaplar ise kayıtlı değerleriyle borca batıklık bilançosunda yer alır.

ÖZKAYNAKLAR HESAPLARININ BORCA BATIK BİLANÇOSUNDA DEĞERLEMESİ;

Bu hesapların tamamı borca batıklık bilançosunda dikkate alınmaz, Yargıtay 19.hukuk dairesinin E:1995/3261 ,1995/3988 sayılı kararında “Davacı tarafça dosyaya ibraz edilen ve bilirkişi incelemesine esas teşkil eden yılsonu bilançosu TTK’nun 324/2 Maddesi anlamında, borca batıklık durumunun gerçekleşip gerçeklemediğinin tespitine imkân veren bir bilanço değildir. Yılsonu bilançosunun düzenlenmesine hâkim olan kurallar gereği bu bilançonun pasif tarafında yer alan esas sermaye, yedek akçeler ve amortismanlar borca batıklık bilançosu olarak adlandırılan malvarlığı tespit bilançosunun pasif tarafında yer almazlar. Zira bunlar gerçek şirket borcu değildir. Aynı şekilde yıllık bilançonun pasifinde yer alan geçmiş yıllar zararları ve dönem zararı borca batıklık bilançosunda gösterilemezler. Yukarda belirtilen ilkeler doğrultusunda düzenlenmeyen yani pasif tarafında gerçek şirket borçlarının, aktif tarafında ise şirket mevcudu ve alacakların gösterilmediği bir bilançoya dayanılarak yapılan bilirkişi incelemesi sonucu alınan rapor, borca batıklık sebebiyle açılan doğrudan doğruya iflas davasında hükme esas alınamaz” şeklindedir.